¿Qué es valor en riesgo y cómo calcularlo? Importancia y más

Es un método que sirve para medir los riesgos financieros que puedan afectar a un negocio, y sirve para proyectar los riesgos de un mercado en un lapso de tiempo, y bajo un nivel de confianza. Cabe destacar que a través de esta estrategia, solo se pueden calcular probabilidades, pero no hechos precisos. Aún así es reconocida y popular entre las empresas gracias a su simplicidad.

Es importante destacar, que a través de la misma se pueden medir el valor de las pérdidas. Siendo aplicable tanto para un negocio o proyecto, como para el conjunto de los mismos.

El mismo también es conocido como VaR, debido a sus siglas en inglés “Value at Risk”. Asimismo, también es una técnica reconocida gracias al profesor Philippe Jorion, quien ha realizado más de 100 publicaciones sobre el tema. El cual ha sido considerado como un pionero en explicar y aplicar, que es valor en riesgo en la gestión de riesgos.

¿Cuál es su importancia para los negocios?

Como hemos mencionado anteriormente, a través de este método es posible para una empresa, cuantificar la factibilidad de sus proyecto. Puesto que las variables de dicho cálculo sólo toman en cuenta aquellos riesgos a nivel financiero.

La misma fue creada en los 90 's, en respuesta a las crisis financiera que estaban viviendo las empresas en aquel momento. Su objetivo fue crear un sistema, que permitiera cuantificar los datos no cualitativos y aquellas variables adyacentes. Puesto que existen muchos factores que pueden amenazar el progreso y éxito en los negocios en marcha. Razón por la cual, hoy en día es utilizada también para evaluar la gestión de riesgos.

Además, en el 2008 tomó gran relevancia para el sector bancario, consiguiendo consolidarse como un método efectivo y necesario. Incluso muchas empresas de Wall Street comenzaron a aplicarla, aumentando su popularidad en el sector. A pesar de que la misma solo daba probabilidades. En muchos casos la misma arrojó un 99% de probabilidad de éxito, hecho por el cual los ejecutivos confiaron, sin embargo, el 1% también tiene un valor importante en esta ecuación. En consecuencia, la cantidad de pérdidas en la época fue alta, demostrando que hasta la más mínima probabilidad de riesgo no se puede subestimar. De allí la importancia y preponderancia de tomar en cuenta todos los valores y resultados, es lo que determina qué es valor en riesgo.

Ventajas y desventajas del valor en riesgo

Como todo procedimiento, si bien es muy beneficioso para sustentar estrategias en el sector empresarial, también posee ventajas y desventajas. A continuación te presentamos las más relevantes:

Ventajas

- Los riesgos son expresados de forma numérica, de esta forma lo cuantitativo toma un valor cuantitativo que permite su medición.

- Debido a su popularidad, se pueden comparar con otras estrategias y probabilidades.

- Cuando la correlación entre diferentes inversiones es menor que 1. Se concluye que el conjunto del VaR es menor que la suma de los VaR.

Desventajas

- Si los datos suministrados están incorrectos, la técnica no tiene ninguna utilidad.

- En algunos casos es costoso.

- Si se realizan estudios desde diferentes técnicas los resultados pueden arrojar cifras diferentes.

¿Cómo calcular el valor en riesgo?

En primer lugar, debemos tomar en cuenta los siguientes aspectos:

- Los datos se representan de forma numérica.

- Debido a que solo se necesitan valores numéricos para determinar la probabilidad, esta oscila entre el 1% y el 5% en un tiempo determinado.

- El tiempo puede ser un día, una semana o un mes.

- El mismo toma en cuenta un nivel de confianza de (1- α). El cual tiene una probabilidad entre el 95% y 99%.

De esta manera las empresas pueden estimar cuál será el riesgo de pérdida en dicho lapso de tiempo de sus proyectos.

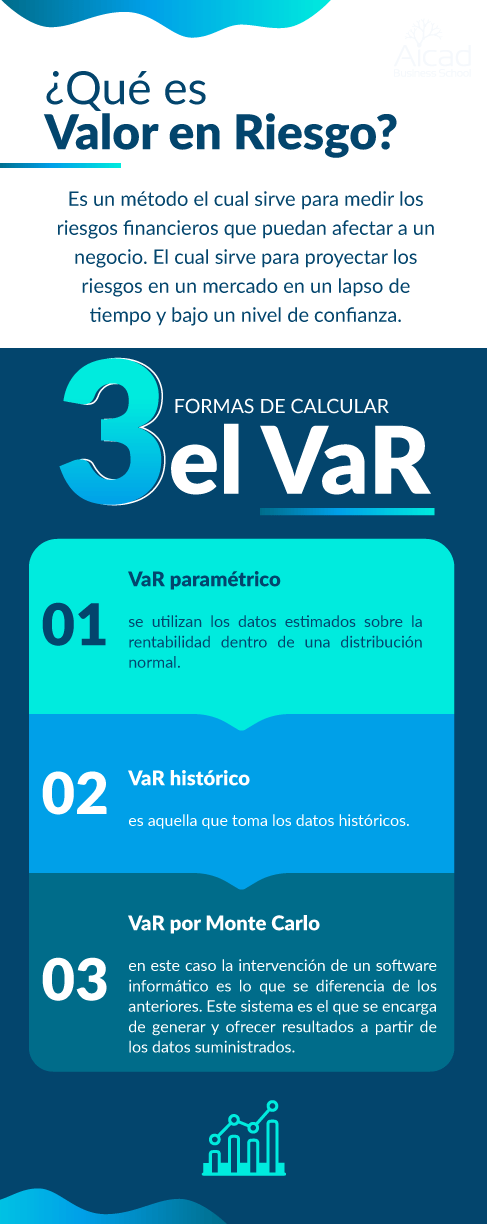

Ahora bien, para calcular y determinar qué es valor en riesgo, existen tres formas:

- VaR paramétrico: se utilizan los datos estimados sobre la rentabilidad dentro de una distribución normal.

- VaR histórico: es aquella que toma los datos históricos.

- VaR por Monte Carlo: en este caso la intervención de un software informático es lo que se diferencia de los anteriores. Este sistema es el que se encarga de generar y ofrecer resultados a partir de los datos suministrados.

Ejemplo práctico: ¿Qué es valor en riesgo y para qué sirve?

Para determinar cómo utilizar esta técnica, a continuación te presentamos el siguiente ejemplo:

- Una empresa, que aplica una técnica VaR determina lo siguiente: tiene un 10% de pérdidas en un lapso de 30 días. Dicha pérdida equivaldría a 10 millones de euros. Lo cual significa que en un periodo de 30 días, en un año, la misma puede perder más de 10 millones de euros. Por lo tanto, en un semestre cada cuatro años puede perder 10 millones de euros.

Preguntas frecuentes

¿Qué es valor en riesgo y cómo calcularlo?

El valor en riesgo (VaR) es una medida estadística utilizada en finanzas para estimar la pérdida potencial máxima de una inversión o cartera en un período determinado y con un nivel de confianza específico. Se calcula utilizando métodos como el histórico, el paramétrico y la simulación de Monte Carlo, cada uno con enfoques distintos para evaluar el riesgo.

¿Cuál es su importancia para los negocios?

El valor en riesgo permite a las empresas y a los inversionistas evaluar el nivel de exposición a pérdidas financieras, facilitando la toma de decisiones estratégicas. Es clave para la gestión de riesgos, ya que ayuda a definir límites de inversión y a establecer reservas de capital ante posibles pérdidas.

¿Cuáles son las ventajas del valor en riesgo?

El VaR ofrece una medida cuantitativa fácil de interpretar y aplicar en diversos sectores financieros. Permite comparar riesgos entre distintas inversiones y facilita el cumplimiento de regulaciones financieras. Además, ayuda a optimizar la asignación de recursos al evaluar escenarios de pérdidas potenciales.

¿Cuáles son las desventajas del valor en riesgo?

A pesar de su utilidad, el VaR tiene limitaciones, como su dependencia de supuestos estadísticos y su incapacidad para predecir pérdidas extremas en eventos poco frecuentes. Además, su cálculo puede ser complejo y variar según el método utilizado, lo que puede generar diferencias en los resultados.

¿Cómo calcular el valor en riesgo?

El cálculo del VaR depende del método empleado. El método histórico se basa en datos pasados para estimar pérdidas futuras, el método paramétrico utiliza la desviación estándar y la distribución normal para proyectar riesgos, mientras que la simulación de Monte Carlo genera múltiples escenarios aleatorios para analizar probabilidades de pérdida.

¿En qué sectores se utiliza el valor en riesgo?

El VaR es ampliamente utilizado en el sector financiero, especialmente en bancos, fondos de inversión y aseguradoras. También es aplicado en empresas que buscan evaluar riesgos en operaciones comerciales, proyectos de inversión y estrategias de cobertura.

¿Cuál es la relación entre el valor en riesgo y la volatilidad del mercado?

El VaR está estrechamente relacionado con la volatilidad, ya que una mayor variabilidad en los precios de los activos aumenta la probabilidad de pérdidas significativas. En mercados altamente volátiles, el VaR tiende a ser mayor, lo que implica un mayor riesgo de inversión.

¿Cómo interpretar un valor en riesgo en la gestión financiera?

Si un portafolio tiene un VaR de $10,000 con un nivel de confianza del 95 % en un día, significa que hay un 95 % de probabilidad de que la pérdida máxima no supere esa cantidad en un día, pero existe un 5 % de probabilidad de que la pérdida sea mayor.

¿Cómo mejorar la precisión del valor en riesgo?

Para mejorar la precisión del cálculo, se recomienda combinar diferentes métodos de estimación, actualizar constantemente los datos utilizados y considerar eventos extremos mediante modelos complementarios como el Conditional VaR (CVaR), que evalúa las pérdidas más allá del VaR.

¿Cuál es el papel del valor en riesgo en la regulación financiera?

El VaR es una métrica clave en la regulación financiera, ya que los organismos supervisores lo utilizan para establecer requisitos de capital en bancos e instituciones financieras. Regulaciones como Basilea III exigen su uso para medir y gestionar riesgos de mercado.

Déjanos tu comentario

Tu opinión nos ayuda a esforzarnos más para hacer programas con altos estándares de calidad que te ayuden a mejorar profesionalmente.